A finales de la semana que viene dará comienzo la campaña de resultados en EEUU, como viene siendo costumbre en los últimos trimestres, con los resultados de la gran banca. El fortalecimiento económico en EEUU se verá reflejado nuevamente en los resultados empresariales y el consenso de FactSet está esperando un incremento de los BPA del 21,24%, nivel no muy alejado de los alcanzados en los dos trimestres anteriores, que tuvieron una acogida muy positiva en el mercado.

No obstante, somos menos positivos respecto a cuál será la acogida de la campaña de resultados 3T18 por los inversores, y es que hay algunas señales que nos invitan a pensar que las sorpresas positivas no alcanzarán los niveles de trimestres anteriores, mientras que las ratios de valoración continúan siendo exigentes. Por tanto, no esperamos que la campaña de resultados vaya a resultar un catalizador positivo en el sentimiento inversor.

Señales que invitan al pesimismo y algunos matices a estas señales:

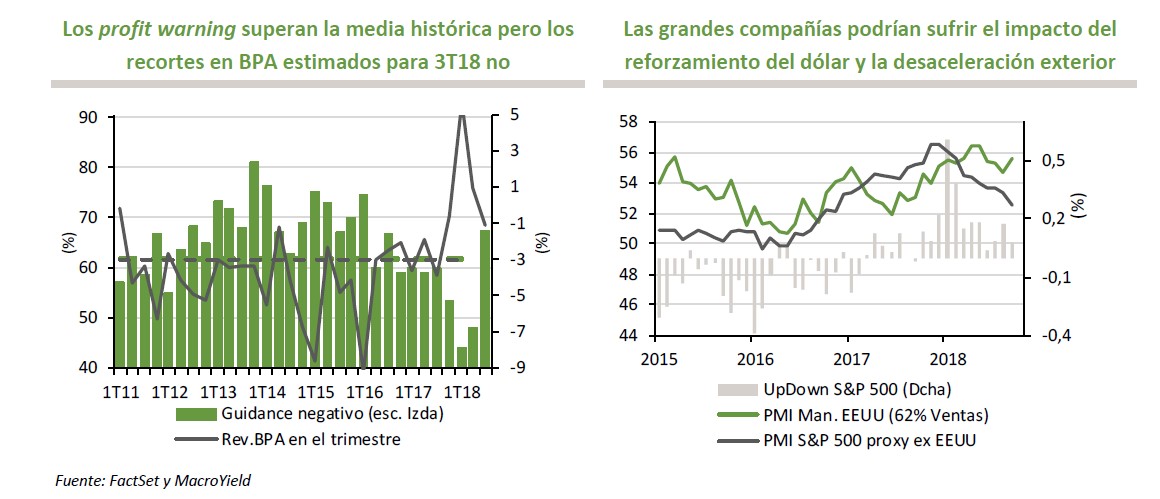

1. Ratio de profit warnings o porcentaje de avisos (guidance) negativos de cara a la siguiente campaña: Este indicador nos mantuvo muy optimistas de cara al impacto de los resultados en el mercado en las pasadas campañas de resultados, pero en esta ocasión, nos da señales en sentido contrario.

Desde el 4T16, este indicador se situaba por debajo de su media, lo que históricamente nos ha señalado que el índice de sorpresas positivas durante la campaña será elevado y podría superar su propia media.

En los dos últimos trimestres (1T18 y 2T18), la ratio de profit warnings previa a la campaña fue extraordinariamente bajo y los índices de sorpresas positivas fueron también excepcionalmente altos (gráfico izquierda). Sin embargo, de cara al 3T18, el índice de preavisos negativos se ha elevado sustancialmente, lo que podría estar indicándonos que el índice de sorpresas positivas, después de haberse situado muy por encima de su media histórica, podría volver a situarse por debajo (ver gráfico de la izquierda).

Podemos realizar dos matices a la premisa anterior: 1) el porcentaje de profit warnings no es excesivamente elevado y apenas se sitúa ligeramente por encima del nivel alcanzado de cara a los resultados del 3T16, campaña en la que las sorpresas positivas se acercaron al 70% (aunque muy por debajo de los niveles registrados en los siguientes trimestres); 2) el número de compañías que ha presentado sus perspectivas de cara a la campaña ha disminuido considerablemente frente a trimestres previos (96 hasta el momento vs. 111 de media desde 2011). En esto, ha podido influir el llamamiento de Buffett (Berkshire Hathaway) y Dimon (JP Morgan) a abandonar el cortoplacismo en la presentación de objetivos y, pensamos que, sobre todo, la incertidumbre que la guerra comercial supone para las compañías, que les impide tener visibilidad en un entorno cambiante y temeroso ante las amenazas.

2. El siguiente indicador que nos llama a la cautela son las revisiones en los beneficios por acción realizadas desde que finalizó el trimestre anterior.

Los analistas han revisado desde finales de junio sus estimaciones de BPA de cara al 3T18 un 1% a la baja, cuando la media histórica se sitúa en el -3,3%. Si miramos de nuevo al 3T16 (trimestre que tuvo un índice de profit warnings similar al del 3T18), las revisiones de BPA se redujeron un 2,5% durante el trimestre, por lo que una vez más, la historia podría estar indicándonos que el consenso podría estar siendo menos cauto y que por tanto, el nivel de sorpresas positivas podría ser inferior al que se registró en esa ocasión y también inferior a la media histórica.

Señalamos, como en el caso del indicador anterior, algún matiz que podría justificar el aparente optimismo de los analistas en sus estimaciones de beneficios 3T18: 1) la economía estadounidense ha seguido reforzándose en el último trimestre; y 2) el efecto de los buybacks o recompra de activos realizados durante la primera parte del año continuará teniendo una incidencia al alza en los beneficios por acción de las compañías. El incremento de los buybacks este año ha sido extraordinario, por el impacto de la reforma tributaria y, por tanto, también tendrá un efecto extraordinario en el incremento de los beneficios por acción.

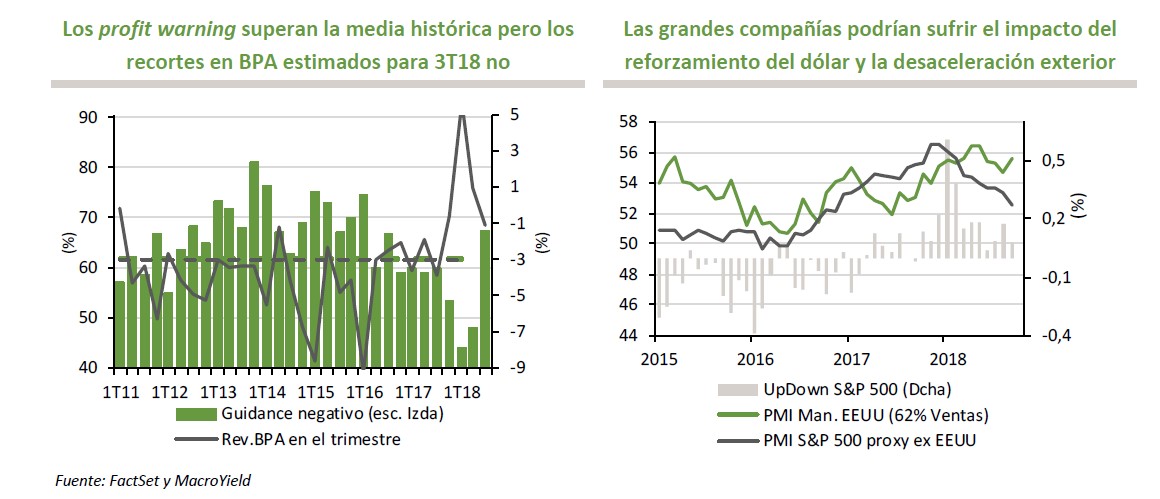

No obstante, en contra de los resultados de las grandes compañías podría jugar la revalorización del dólar registrada durante el trimestre y el impacto de la desaceleración económica en el exterior de EEUU (cerca del 40% de los ingresos de las compañías del S&P 500 se obtienen en el exterior).

La guerra comercial y los temores a una desaceleración económica global serán dos razones relevantes para estar muy atentos durante la campaña, nuevamente, a las expectativas que puedan proyectar las compañías durante su presentación de resultados. La guerra comercial, que se está concentrando ya en China, podría tener un impacto muy relevante para las compañías estadounidenses en 2019. En este caso, el factor coste de los suministros y su impacto negativo en unos márgenes que se sitúan en niveles difíciles de superar (continúan muy cerca de máximos históricos en un contexto de tipos de interés al alza y prácticamente pleno empleo) adquirirá especial relevancia.

Las proyecciones de futuro que puedan realizar las compañías durante la campaña 3T18 es, por tanto, otra de las razones que nos invita a mantener cierta cautela de cara a la próxima campaña de resultados en EEUU. En este caso, los matices los pondrá previsiblemente la fortaleza económica de la que sigue disfrutando EEUU y a la que está muy expuesto el S&P 500 (62% de los ingresos se obtuvieron en EEUU en el anterior trimestre).