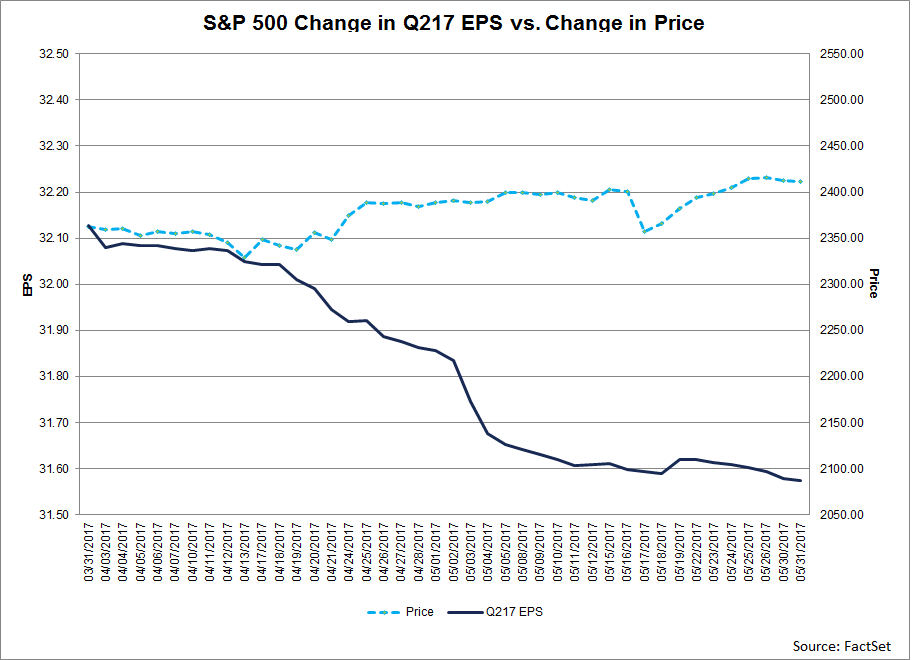

Durante los dos primeros meses del segundo trimestre los analistas redujeron las estimaciones de beneficios del S&P 500 para el segundo trimestre un 1,7% (desde los 32,13 USD hasta los 31,58 USD), según datos proporcionados por FactSet.

Este recorte supone una ralentización importante respecto a la intensidad con que venían recortándose las estimaciones en los últimos años y así lo observamos si la comparamos con la disminución de la estimación en los beneficios por acción registrada en los dos primeros meses de un trimestre en el promedio de un año, cinco y diez años. Considerando siempre los dos primeros meses de cada trimestre, durante el último año (cuatro trimestres), el recorte medio de la estimación del beneficio por acción (BPA) estimado para el S&P 500 ha sido del 2,5%, en los últimos cinco años (20 trimestres) del 3,5% y en los últimos 10 años, (40 trimestres) del 4,2%.

Además, el recorte del 1,7% registrado en los dos primeros meses de este segundo trimestre del año, supone la menor disminución en la estimación del BPA del S&P 500 desde el segundo trimestre de 2014 (-1,0%).

Por sectores…

En sentido positivo, en su comparación con años anteriores, destaca el sector Industrial, que ha visto elevada la estimación de su BPA un 0,4% (desde 7,71 USD hasta 7,73 USD) durante los dos primeros meses del segundo trimestre. Este aumento de 0,4% es una mejora en relación con el descenso promedio del 3,7% en los últimos cinco años y la disminución promedio del 3,7% en los últimos 10 años en sus BPA los dos primeros meses del trimestre.

Guidance de las compañías

La mejor percepción de los analistas respecto a los resultados del segundo trimestre coincide además con las mejores perspectivas que están presentando las compañías. En los últimos meses, según los datos proporcionados por FactSet, 112 compañías de las 500 que forman el S&P 500 han anunciado su guidance para el 2T17. De ellas, 75 han comunicado un guidance negativo (una estimación de resultados por debajo de lo que el consenso del mercado venía estimando), lo que supone un 67%, porcentaje inferior al 74% de media registrado en los últimos 5 años (cálculos realizados por FactSet).

La mejor percepción de compañías y analistas podría estar ya en el precio

El PER del S&P 500 se sitúa en 17,7x, por encima de la media de los últimos 5 años (15,3x) y de los últimos 10 años (14,0x). Además, la mejoría en la percepción de los resultados que se ha registrado en los dos primeros meses del segundo trimestre también se ha reflejado ligeramente en la valoración del S&P 500 en términos de PER (registraba un PER de 17,5x al inicio del trimestre).

Los resultados empresariales en los últimos meses están recuperando protagonismo, después de que en los últimos años hayan sido los bancos centrales el principal foco de atención para los inversores de renta variable. Los fundamentos de las compañías estadounidenses continuarán incrementando su relevancia para los inversores en la medida en que la normalización de la política monetaria de la Fed continúe avanzado.