Desde luego, lo parece…

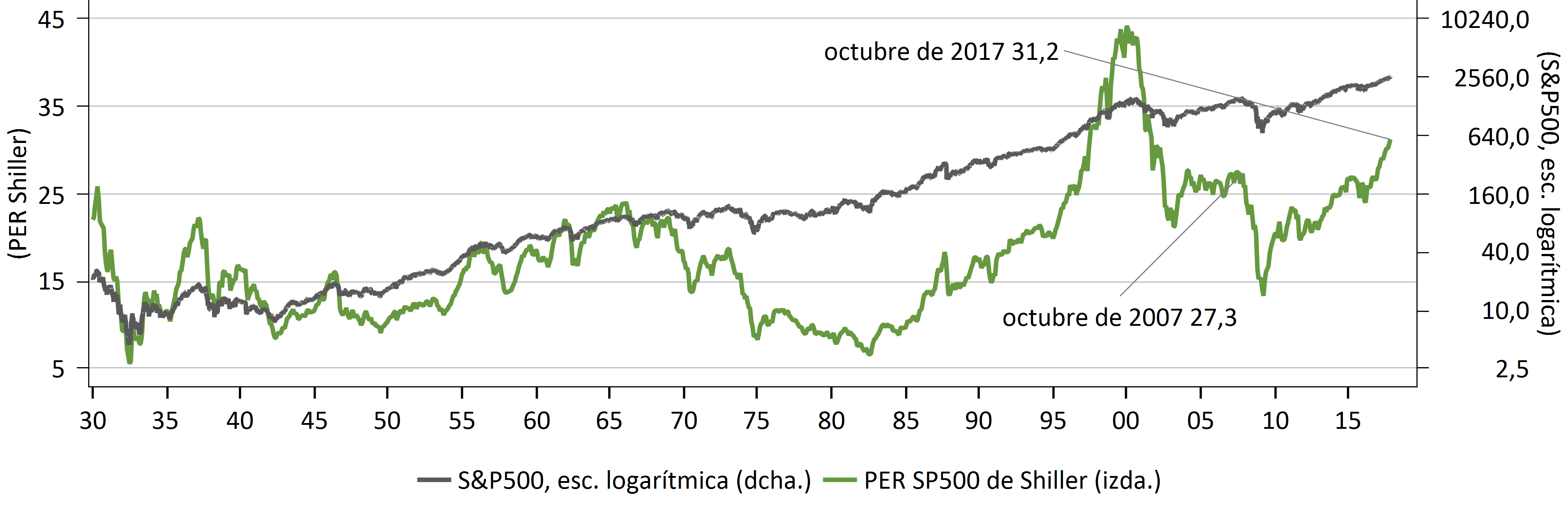

Esta semana el S&P500 ha alcanzado un nuevo máximo histórico y acumula una revalorización de más del 40% desde febrero de 2016 y superior al 280% desde marzo de 2009, lo que equivale a un incremento anual en los últimos cerca de nueve años próximo al 13%. Son datos que invitan una vez más a reflexionar sobre si la renta variable de EEUU está demasiado cara. Una de las maneras más conocidas de responder a esta cuestión es el llamado PER de Shiller, calculado haciendo uso del promedio móvil de los beneficios de los últimos diez años. El gráfico muestra que, en efecto, el PER estructural del S&P500 se encuentra en niveles históricamente muy altos: 31,2, muy por encima de los niveles previos a la crisis financiera (27,3 en octubre de 2007) y del promedio desde 1980 (21,7). De hecho, el único período de la historia en que este indicador ha sido superior se sitúa entre el verano de 1997 y el de 2001, en plena burbuja tecnológica.

Los máximos históricos del S&P500 coinciden con un PER históricamente muy alto

Desde finales de los años 20 del siglo pasado el S&P500 ha dibujado una tendencia de crecimiento real (descontando la inflación) del 2,8% anual. Esa línea de tendencia de largo plazo, que podría leerse como una suerte de “crecimiento potencial real del índice” la superó a principios de 2013 y desde entonces no ha dejado de alejarse de ella, lo que refuerza la percepción de sobrevaloración (siguiente gráfico).

S&P500: evolución real y tendencia exponencial de muy largo plazo

…pero no es tan evidente: historia…

Sin embargo, hay dos argumentos que al menos matizan las consecuencias que puedan extraerse de la constatada sobrevaloración. Que el nivel del PER estructural no es una guía adecuada sobre el comportamiento previsible del mercado a medio plazo lo confirman ya esos tres años en los que el PER fue superior al actual durante la burbuja tecnológica. Pero la desviación histórica del S&P500 real respecto a su tendencia proporciona orientaciones adicionales sobre el momento actual (gráfico siguiente), con dos conclusiones principales:

- En los dos períodos anteriores en que el S&P500 creció por encima de su tendencia acabó superando con claridad una desviación típica (desviación del 49%). Ahora no lo ha hecho aún.

- Los dos grandes mercados alcistas anteriores (crecimiento real sostenido superior a la tendencia) fueron muchos más largos que el actual: el primero, entre abril de 1949 y octubre de 1965 (16 años y medio) y el segundo, entre septiembre de 1982 y marzo de 2000 (17 años y medio). El actual mercado alcista, iniciado en marzo de 2009, dura hasta ahora poco más de ocho años y medio, la mitad que los anteriores.

Desviación porcentual del S&P500 respecto a su tendencia de largo plazo

…y tipos de interés

El nivel del PER depende de la tasa de descuento a largo plazo de la bolsa y del crecimiento a largo plazo de los beneficios. Por tanto, depende también de la TIR a largo plazo del bono sin riesgo: una rentabilidad inferior tenderá a elevar el PER, y viceversa. Un PER más alto debido a que la TIR es más baja puede no ser fiable si consideramos que el descenso en el nivel de la TIR es de naturaleza estructural, como parece ser el caso de los últimos años. El siguiente gráfico compara el PER de Shiller con otro ajustado por el nivel de TIR. Puede observarse que el indicador ajustado muestra niveles de valoración significativamente más moderados: 23, en torno a su promedio desde 1980, por debajo de los niveles previos a la crisis y en torno a un 25% por debajo del indicador sin ajustar. Si la TIR subiera hasta el 3% (no hay mucho más en el horizonte), el PER ajustado se situaría en 25, aún modesto.

PER de Shiller y PER ajustado por la TIR a 10 años

¿No es relevante el menor crecimiento a largo plazo?

Si lo anterior sirve para reducir la inquietud respecto a los actuales niveles de la renta variable de EEUU, este último apartado matiza esa conclusión al introducir la cuestión del crecimiento económico a largo plazo. Hay razones para asumir que en los últimos quince años las perspectivas de crecimiento a largo plazo han ido reduciéndose. Según una encuesta de la Fed de Filadelfia, el crecimiento real anual del PIB esperado por los entrevistados en los próximos diez años ha descendido desde el 3,4% esperado en 2004 hasta el 2,4% actual. En la medida en que el crecimiento esperado de los beneficios se haya transformado de manera similar, las valoraciones actuales de la renta variable deberían verse penalizadas. Si comparamos el Earning Yield Gap del S&P500 con la prima de bolsa (EYG más crecimiento esperado a largo plazo), utilizando las previsiones de la Fed de Filadelfia, puede observarse que la prima ya ha vuelto al promedio de los años 2003-2007 cuando el EYG está aún lejos del mismo. Es decir, el EYG sugiere una renta variable relativamente más barata de lo que indica la prima de riesgo de la bolsa que incorpora expectativas decrecientes del crecimiento futuro.

Earning Yield Gap y prima de bolsa

Sin embargo, el movimiento a la baja de las rentabilidades de la deuda en los últimos quince años ha sido claramente superior al movimiento a la baja en el crecimiento a largo plazo esperado. Hay razones, además, para asumir que el componente estructural de ese movimiento ha sido también significativamente mayor en el caso de la deuda pública. Si ajustamos el PER de Shiller para incorporar el impacto del menor crecimiento esperado desde 2007 (gráfico siguiente), puede observarse que el nivel actual del PER sería 32,9 en lugar del 31,2 de octubre. Se trata de un deterioro menor si lo comparamos con la mejora del PER ajustado por la TIR. Incluso si asumimos que la TIR a 10 años tiene margen al alza hasta el 3%, ese impacto más el del menor crecimiento dejarían el PER doblemente ajustado (por TIR y por crecimiento) por debajo de 27 y, por tanto, por debajo de los niveles de 2007.

La conclusión es que, en efecto, la historia y una medida más ajustada de valoración sugieren que el S&P500 no está tan caro como parece y que correcciones significativas pueden aún demorarse considerablemente en ausencia de sorpresas fundamentales importantes.

El PER ajustado por el menor crecimiento esperado a largo plazo no altera sustancialmente las conclusiones