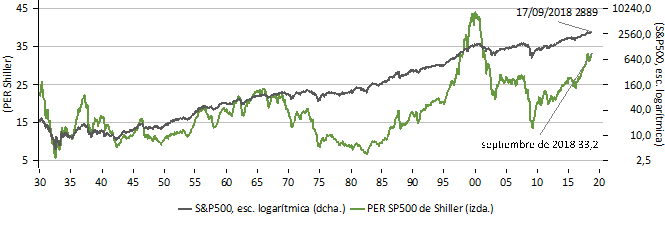

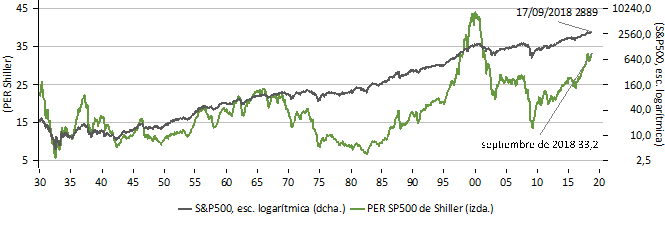

Los máximos históricos por encima de 2.900 alcanzados en agosto por el S&P 500 y a los que de nuevo la pasada semana se ha aproximado, plantean una vez más la cuestión de hasta qué punto la renta variable de EEUU puede considerarse un activo atractivo desde el punto de vista del largo plazo. Y el PER de Shiller ajustado por el ciclo, en niveles históricamente solo superados por la burbuja tecnológica (ver gráfico) sugiere que las rentabilidades a largo plazo del S&P 500 pueden incluso ser negativas.

|

S&P 500 y PER de Shiller |

|

|

|

Fuente: Macrobond y MacroYield |

El PER de Shiller (PER en adelante), a menudo injustamente criticado por su escasa capacidad predictiva, ha demostrado un claro poder de anticipación de la evolución a largo plazo de la renta variable. En el gráfico siguiente, puede observarse la notable correlación entre el logaritmo del PER (esc. invertida) y la revalorización anualizada del S&P500 10 años después: un PER bajo (alto en el gráfico en escala invertida) coincide con revalorizaciones altas diez años después, y viceversa. Y el gráfico sugiere que el actual nivel de PER es compatible con una tasa anual negativa del S&P 500 en los próximos diez años.

|

Revalorización móvil de 10 años del S&P 500 y PER de Shiller (desplazado 10 años) |

|

|

|

Fuente: Macrobond y MacroYield |

Pero el gráfico anterior también sugiere que a partir de los años finales del pasado siglo la relación entre PER y revalorización futura sufre un cambio estructural, pues desde entonces las revalorizaciones futuras tienden a ser mayores de lo que la relación hasta entonces habría sugerido. Una regresión de la revalorización móvil de diez años sobre el PER de diez años atrás con una muestra hasta el año 1996 (PER hasta el año 1986) parece confirmar la idea de cambio estructural, pues las previsiones de revalorización del modelo son a partir de ese punto sistemáticamente mucho más bajas que las que se produjeron realmente (siguiente gráfico). En los próximos diez años anticipa una caída anual del S&P 500 del 4,68%. La línea verde más clara muestra la revalorización móvil diez años en tasa anual del índice en la hipótesis de que su valor se mantuviese constante en el precio de hoy.

|

Revalorización móvil de 10 años del S&P 500 y modelo PER de Shiller (muestra hasta 1996) |

|

|

|

Fuente: Macrobond y MacroYield |

Hay varias razones que pueden explicar el cambio estructural observado, factores que han podido alterar de manera relevante el PER «de equilibrio» en cada momento. Una de ellas es el tipo de interés de equilibrio o «natural». Si restamos una estimación de esta tasa (la de Laubach-Williams, de la Fed de Nueva York) al inverso del PER obtenemos, en escala invertida) una imagen similar a la del PER (en logaritmos) que parece eliminar buena parte del cambio estructural al que nos hemos referido (gráfico siguiente). Desde los años ochenta del pasado siglo, el «PER» así ajustado resulta más bajo que el original y es por tanto coherente con revalorizaciones más altas del S&P 500 diez años después, que es lo que ha sucedido. Otra posible explicación complementaria (que exploraremos en otra ocasión) es el cambio de peso en los componentes del índice. En particular, el notable aumento del peso de la Tecnología, sector con niveles de PER típicamente más altos, habría reforzado el cambio estructural señalado.

|

Inverso del PER menos tasa natural y logaritmo del PER |

|

|

|

Fuente: Macrobond y MacroYield |

Una manera de incorporar el cambio estructural es sencillamente recurrir a una muestra temporal más reducida. Un modelo de regresión desde 2002 presenta un R2 de 0,86 y parece más adecuado para hacernos una idea más realista de las perspectivas a largo plazo para el S&P 500 (gráfico siguiente). Según su estimación, en los próximos diez años la revalorización anual del S&P 500 será del 1,6%, ciertamente pobre pero al menos positiva. Las estimaciones para los próximos diez años, comparadas en el gráfico con la hipótesis de un S&P 500 estable, sirven para mostrar (con mucho más riesgo) lo que el modelo estima para el corto plazo. Por ejemplo, al final del año el modelo se sitúa 0,8 pp por encima de la hipótesis de un S&P 500 sin cambios, lo que es coherente con una revalorización hasta entonces de cerca del 9%. Pocos avances adicionales cabría esperar en 2019 y a partir de su segunda mitad llegarían retrocesos significativos. Se trata de un panorama que no se aleja significativamente de nuestro propio escenario central, pero que está sujeto a un riesgo sustancialmente mayor que la previsión a largo plazo.

|

Revalorización móvil de 10 años del S&P 500 y modelo PER de Shiller |

|

|

|

Fuente: Macrobond y MacroYield |